Поступит, не поступит? Не гадаем, а копим на образование ребенка

1. Насколько доступно образование сегодня?

2. Сколько стоит обучение?

3. Как накопить на образование ребенка?

Дать качественное образование ребенку – одна из приоритетных жизненных целей родителей. Поэтому важно заранее подготовиться к возможным финансовым затратам и позаботиться о том, чтобы ребенок выбирал профессию, исходя из своих желаний и способностей. Разбираем в данной статье, насколько доступно высшее образование, сколько стоит обучение в ВУЗе и как копить на образование ребенка.

Насколько доступно образование сегодня?

Образовательный и научный потенциал России всегда был сильно смещен в сторону Москвы и Санкт-Петербурга. Данный тренд продолжает усиливаться: впервые за 11 лет в рейтинге «РАЭКС-Аналитика» больше половины мест в топ-100 вузов заняли университеты двух столиц страны.

На этом фоне в 2020 году правительство запустило инициативу по поддержке региональных вузов. Именно им отдается приоритет при распределении бюджетных мест (+14% к прошлому году). Темп прироста бюджетных мест в Москве и Санкт-Петербурге составил всего 7%.

По данным аналитиков уровень доступности образования в целом растет, однако в восприятии населения он сильно ограничен. Вместе с тем усиливается неравенство в доступе к качественному высшему образованию. На это влияет:

- Повышенный спрос на бесплатное высшее образование

В 2023 году более 700 тысяч школьников планирует сдавать ЕГЭ. На программы бакалавриата выделено 334 695 бюджетных мест. Это означает, что поступить на бюджет смогут не все, а конкурс в престижных вузах так высок, что места могут достаться лишь победителям олимпиад. - Падение реальных доходов населения с 2014 года

В борьбе за успешное поступление на бюджет родители абитуриентов вынуждены потратить немало средств на подготовку с репетиторами для успешной сдачи ЕГЭ. Учитывая снижение доходов, многие семьи выбирают специальное профессиональное образование, где срок обучения меньше, а стоимость в 2-3 раза дешевле, чем в вузе. - Высокая плата за обучение и сопутствующие расходы

Стоимость платного высшего образования ежегодно растет. Она зависит от города, специальности, ее востребованности и престижности самого учебного заведения. Так, например, в 2023 году стоимость обучения по направлению «Прикладная математика и информатика» в НИУ ВШЭ составляет 730 000 рублей (+9% к стоимости от 2022 года), а в Иркутском государственном университете (ИГУ) 134 130 рублей (+5% к стоимости от 2022 года).

Сколько стоит обучение?

Приемная кампания 2023 года сохранила тенденции прошлых лет: самыми популярными направлениями обучения в вузах РФ стали:

- Информационные технологии

средняя стоимость обучения по направлению Прикладная математика и информатика - 172 809 рублей в год. - Медицина

средняя стоимость обучения по направлению Медико-профилактическое дело - 156 337 рублей в год. - Инженерия

средняя стоимость обучения по направлению Агроинженерия - 141 937 рублей в год.

В зависимости от университета и специальности вся программа обучения на протяжении 4-6 лет потребует солидных вложений. Если ребенок учится в другом городе, к расходам добавятся дополнительные траты в виде оплаты жилья, питания, проезда и т.д.

В РСХБ-Страхование жизни проанализировали поисковые запросы на сервисе Вордстат (Wordstat) и выяснили, что в 2022 году интерес россиян к платному обучению в вузе вырос на 20% в сравнении с идентичным период в 2021 году (4,4 млн запросов, июнь-август 2022 против 3,6 млн. запросов, июнь-август 2021). Родители готовы платить не только за качество образования или престижность вуза, но также с целью исключить риск непоступления ребенка.

Как накопить на образование ребенка?

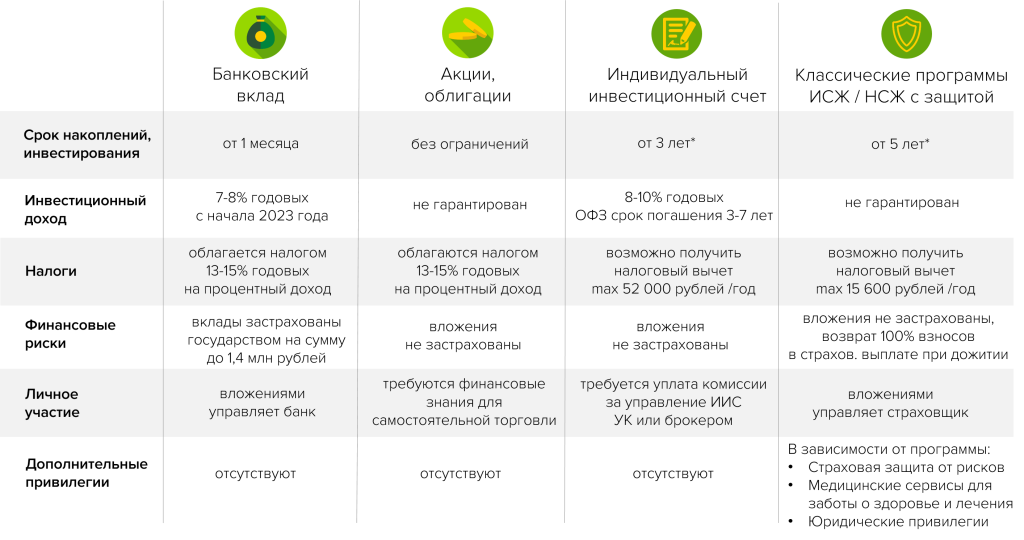

Создавая капитал на обучение ребенка, следует избегать агрессивных инструментов с высоким уровнем риска потерь.

Банковский депозит – самый популярный способ сбережения денежных средств

Накопительный счет в банке подойдет тем, у кого уже есть на руках определенная сумма, которую необходимо сохранить и приумножить в краткосрочной перспективе, например, год-два до поступления. Вклады застрахованы на сумму до 1,4 млн рублей, но не обещают высокой доходности. Максимальная ставка по вкладам в крупнейших банках с начала 2023 года снизилась в среднем до 7,6% при целевой инфляции в размере 4%. Также не забываем про необходимость уплаты налогов по процентному доходу с вклада.

Инструменты инвестирования (акции, ОФЗ)

Вклад в акции компаний является достаточно рискованным решением, особенно в условиях нестабильности финансового рынка или короткого периода инвестирования. Лучше отдать предпочтение консервативным инструментам, например, ОФЗ. Уровень доходности пятилетних облигаций федерального займа на пару пунктов выше депозитов и составляет около 9,5% годовых. Налоговые льготы без открытия ИИС не предусмотрены. Чтобы вести успешную торговлю, инвестору потребуются глубокие специальные знания и определенные трудозатраты.

Индивидуальный инвестиционный счет (ИИС) для покупки и продажи ценных бумаг ориентирован на среднесрочные инвестиции. Открывая ИИС, налоговый резидент РФ получать право на вычет 13% от суммы взносов до 400 000 руб. в год, а это дополнительно 52 000 руб. к общему доходу от вложений. Чтобы инвестор не потерял право на налоговые вычеты, счет должен существовать минимум 3 года с даты открытия. Ценные бумаги и деньги на ИИС или брокерском счете не застрахованы государством. За управление вложениями придется уплатить комиссию брокеру или управляющей компании.

Классические программы ИСЖ и НСЖ

Тем, у кого нет глубоких специальных знаний и возможности для самостоятельного инвестирования в ценные бумаги, рынок предлагает программы инвестиционного страхования жизни (ИСЖ) – продукт, сочетающий в себе страхование жизни и возможность получения дохода от инвестиционной деятельности страховщика. Классические программы ИСЖ, например, «Вектор роста. Формула успеха 4.0» от РСХБ-Страхование жизни предполагают 100% защиту капитала, а также потенциальный доход за счет восстановления фондового рынка России.

Чем важнее цель и больше волатильность и неопределенность на финансовом рынке, тем больше защитных инструментов должно быть в финансовом портфеле.

Программы НСЖ помогают родителям дисциплинированно формировать капитал на обучение ребенка, выбирая комфортную сумму ежегодных взносов.

Ключевое преимущество

Инвестиции в ОФЗ в страховой оболочке со 100% защитой капитала. Доход до 140% от роста стоимости ОФЗ. Защита по рискам ухода из жизни.

- Срок программы - 2 года

- Единовременный страховой взнос - от 1,5 млн ₽

- 175% коэффициент участия в росте стоимости ОФЗ

- Доходность зависит от стоимости ОФЗ

- Страховая защита до 130% от взноса

Безусловный доход 1,5 года

Комфортный срок накоплений с выгодой и защитой благосостояния на случай наступления неблагоприятных событий

- Срок программы - 1,5 года

- Единовременный страховой взнос - от 30 000 ₽

- 100% возврат взноса

- Формирование капитала с выгодой 17,5% годовых

- Страхование от фатальных рисков - выплата до 130%

Пример:

Оформляете программу «Копилка ценностей»

Осуществляете ежегодные взносы в размере 100 000 рублей.

Через 5 лет получаете 105% от суммы взносов = 525 000 рублей.

Увеличиваете доходность на 65 000 рублей за счет социальных налоговых вычетов (при наличии оснований для получения)

Уникальность программ НСЖ в том, что в период накоплений ваша жизнь и здоровье надежно защищены от фатальных рисков. Более того «Копилка ценностей» дает доступ к пакету медицинских сервисов, который включает ежегодные чекапы, услуги телемедицины, а также лечение впервые выявленных заболеваний на сумму до 600 000 рублей. В конце действия программы возможен небольшой инвестиционный доход.

* Минимальный срок программы, позволяющий воспользоваться правом получать налоговый вычет.

Выбор финансового инструмента должен строго соответствовать вашим целям и задачам, учитывать горизонт планирования и степень риска в отношении денежных резервов. При наличии денежного капитала необходимо диверсифицировать свои активы, то есть распределить ресурсы так, чтобы эффективно снизить риски и получить более высокую доходность в долгосрочной перспективе.